Actu Ubisoft – Mai 2022

Ubisoft affiche en 2021-2022 des revenus en baisse de 4,4%.

On entend souvent parler de différents produits financiers, qu’ils soient côtés ou non-côtés en bourse. En effet, il en existe des centaines de types différents. Par conséquent, on peut rapidement s’y perdre dans les catégories et les caractéristiques.

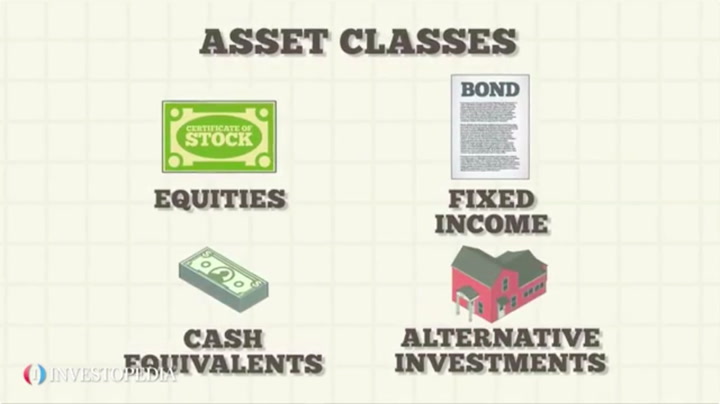

Tous les produits financiers peuvent être regroupés en sous-catégories présentant des caractéristiques similaires. Ces groupes sont connus sous le nom de classes d’actifs. Le marché financier peut ainsi être divisé en 4 classes d’actifs principales. Une classe d’actifs est une catégorie de ressources variées possédant une valeur économique.

Afin de mieux gérer son épargne et ses investissements pour en tirer le meilleur profit, il est intéressant de connaître les différentes classes d’actifs ainsi que leurs caractéristiques.

Une classe d’actifs est un ensemble de supports d’investissement possédant des caractéristiques similaires. D’une part, ces supports peuvent être côtés comme des titres boursiers (les actions ou obligations côtées) mais également des actifs non-côtés en bourse (les OPCVM ou l’immobilier, private equity). D’autre part, chaque classe d’actifs regroupe des caractéristiques semblables. Ces caractéristiques concernent le comportement de l’actif sur le marché financier ainsi que le rendement que l’actif propose à son détenteur.

Les produits financiers peuvent donc être divisés en 4 classes d’actifs :

Le marché equity est l’endroit où les actions des entreprises* sont achetées et vendues. Une action est un titre de propriété qui représente une part du capital d’une société. Le capital représente les ressources d’une société qui appartiennent à ses actionnaires, par opposition aux dettes vis-à-vis des fournisseurs ou des banques par exemple. L’achat d’une action permet à l’acheteur de devenir actionnaire : ce dernier devient propriétaire d’une fraction du capital de l’entreprise dans laquelle il investit.

* On peut compter les entreprises cotées et non cotées mais j’ai inclus la partie private equity dans la classe placements alternatifs

Devenir propriétaire d’une action confère plusieurs droits au détenteur. Selon le type d’action ainsi que le montant de participation dans le capital de l’entreprise, le détenteur a droit à :

Les gains espérés par un actionnaire sont la réception de dividendes aux échéances connues à l’avance (trimestrielles, semestrielles, annuelles…) mais également une augmentation de la valeur de l’action sur le marché boursier. Investir dans les actions peut être très rémunérateur, mais peut également être relativement risqué. En effet, la valeur de l’action fluctue de manière irrégulière sur le marché financier. La valeur peut donc évoluer à la hausse, mais également à la baisse … Et on ne sait jamais à l’avance quelle direction ça va prendre !

► Lire aussi : Comment choisir son broker pour investir en bourse ?

Une obligation est un titre de dette qui peut être émis par une entreprise privée ou publique ou par un état, dans l’objectif d’emprunter de l’argent. Ce titre a une maturité et des modalités de rémunération fixées à l’avance dans le contrat d’émission. Ainsi, une obligation constitue une reconnaissance de dette de son émetteur, qui peut être de courte ou de longue durée : de quelques jours à une centaines d’années, jusqu’à l’infini !

Une obligation s’axe autour de trois principales caractéristiques :

Contrairement aux actions, les obligations sont côtées en pourcentage de leur valeur nominale et non en euros. Les valeurs nominales des obligations sont calculées selon une base de 100%. Selon les fluctuations du marché, un titre obligataire pourra donc valoir 96,5% par rapport à sa valeur nominale (situation de perte) ou bien 102.5% (situation de gain).

Voici un exemple d’obligation : supposons que vous achetiez en bourse une obligation d’un émetteur pour une valeur de 100 000€. L’obligation est côtée sur le marché à 102.5% du nominal. Le coupon couru, qui concerne les intérêts écoulés mais non encore payés depuis la cotation, est de 0,5%. Ainsi, afin d’acheter cette obligation, il faudra débourser: 100 000€ x (102,5% + 0,5%) = 103 000€.

Il existe sur le marché des centaines de types d’obligations, qui sont classifiées en deux catégories: les obligations à taux fixe et à taux variable. Au taux fixe, le montant du coupon est fixé lors de l’émission de l’obligation et reste constant jusqu’à l’échéance. Le montant du coupon des obligations à taux variable fluctue selon l’évolution des taux de référence de l’obligation, comme par exemple le marché monétaire ou obligataire.

Les gains espérés d’une obligation sont la réception de coupons ainsi que le remboursement de la valeur nominale à l’échéance de maturité. Contrairement aux actions, les obligations ont un retour sur investissement plus restreint. Par contre, ce retour financier fluctue moins sur les marchés financiers. Il est donc moins risqué car sa valeur est moins incertaine. Tant que l’émetteur ne fait pas faillite, une entrée d’argent est garantie, pour un montant connu à l’avance (les coupons + le nominal.) Au préalable d’une cotation d’obligation, les émetteurs sont notés par des agences de notations internationales selon des critères strictes. Ainsi, la qualité de l’émetteur de la dette est vérifiée et le risque de faillite est mieux mesuré et contrôlé.

Le cash ou la liquidité est l’argent disponible immédiatement sur un compte bancaire. Cette liquidité permet aux individus de financer leurs activités au quotidien. L’argent doit être facilement utilisable à court terme, ou durant une période de moins d’un an, pour être considéré comme un actif “cash” ou “courant”. L’argent déboursé dans un horizon supérieur à un an est placé dans un autre compte sur le bilan (dans <<autres actifs financiers courants>> ou <<other current assets>>.) De manière générale, les placements cash sont mis de côté, le but est de ne s’en servir qu’en cas de besoin, comme par exemple sous forme de garanties durant une phase de construction des chantiers.

Dans l’environnement actuel du marché financier, les taux d’intérêts sont bas mais la volatilité du marché est élevée. Pour mieux maîtriser le couple risque-rendement tout en exploitant les inefficiences du marché, il est intéressant de regarder les placements alternatifs offerts pas le marché financier. Les placements alternatifs sont la classe d’actifs qui propose le plus large choix d’investissements par rapport aux 3 classes précédentes. De plus en plus demandés à la suite des crises financières, particulièrement celle de 2008, les placements alternatifs incluent des produits physiques comme les matières premières, l’infrastructure ou l’art, mais également des produits d’une valeur purement transactionnelle comme les ETF (Exchange Traded Fund), la dette privée ou encore le capital investissement (Private Equity). Les placements alternatifs peuvent être côtés ou non-côtés en bourse.

Les produits côtés en bourse sont par exemple des ETF (Exchange Traded Fund), de la dette privée ou de matières premières. Les produits non-côtés incluent entre autres le capital investissement (Private Equity), OPCVM, de l’immobilier ou de l’infrastructure.

À la différence des autres classes d’actifs, les placements alternatifs sont souvent moins liquides. Cela signifie qu’il est plus difficile de les vendre rapidement en cas de besoin. La performance financière des placements alternatifs est moins corrélée au marché financier par rapport aux autres classes d’actifs. Leur valeur peut sur ou sous performer le marché par rapport aux autres classes d’actifs plus traditionnelles.

► Lire aussi : Crowdfunding Immobilier : Un investissement vraiment rentable ?

Ubisoft affiche en 2021-2022 des revenus en baisse de 4,4%.

Il n’y a pas d’extrait, car cette publication est protégée.

L’allocation est une stratégie d’investissement qui vise à équilibrer le risque et le rendement en répartissant les actifs d’un portefeuille en fonction des objectifs, de la tolérance au risque et de l’horizon d’investissement d’une personne. Cette répartition se fait en fonction de différentes catégorie d’actifs sur lesquelles la personne choisit d’investir.

Guide offert 🎁

Suivez nous

Mettez en place votre stratégie d’investissement pour faire face à l’inflation.

Fichier .pdf à télécharger gratuitement

* Champ requis

Opportunités, analyses, guides, tout le contenu pour booster et maitriser vos finances personnelles

* champ requis

Fichier .pdf à télécharger gratuitement

* Champ requis