Qu’est-ce qu’une structure Chaebol ? Ces puissants conglomérats venus de Corée du Sud

Qu’est-ce que la structure chaebol ? La structure chaebol est un système de conglomérat d’entreprises qui a vu le jour en Corée du Sud dans les années 1960 et qui

L’assurance vie, un pilier de la planification financière et successorale, offre une multitude d’avantages aux investisseurs, des avantages fiscaux aux possibilités de transmission du patrimoine. Dans cet article, nous plongeons dans les détails de l’assurance vie, expliquant son fonctionnement, ses avantages fiscaux et ses implications pour la succession.

Une Assurance Vie est un produit d’investissement. Nous pouvons la considérer comme une armoire Ikea dans laquelle nous avons différents compartiments. Ces compartiments se classent en deux grandes familles :

Au sein de ces compartiments, nous allons, pouvoir retrouver une multitude de supports d’investissements qui permettront de construire pour un investisseur une allocation pertinente pour son profil d’investisseur et ses objectifs de rendement. Nous allons par exemple pouvoir retrouver parmi les fonds disponibles :

Globalement, les Unités de Compte sont la partie non garantie du contrat. Ce sont les fonds plus ou moins volatiles qui permettront de booster le rendement du contrat (on peut viser entre 5 et 15% annuel sur ces fonds). A l’inverse, les Fonds Euros sont la partie garantie du contrat, mais sont très peu rentables (entre 2 et 3% annuel de rendement).

Sur une Assurance Vie, voici des exemples de fonds accessibles chez nos partenaires :

Cette liste n’est évidemment pas exhaustive car nous avons plusieurs centaines de fonds à disposition chez nos partenaires, mais cela peut vous donner une idée du degré de volatilité et de performance que l’on peut attendre en investissant sur ces supports.

Par ailleurs, les fonds partagés ci-dessus font partie d’une sélection très précise de notre part après avoir analysé la multitudes d’options à disposition des investisseurs …

Afin d’être conseillé dans le choix des supports à inclure dans votre Assurance Vie, vous pouvez demander à être rappelé en cliquant sur le lien ci-dessous

Une Assurance Vie possède des propriétés particulières :

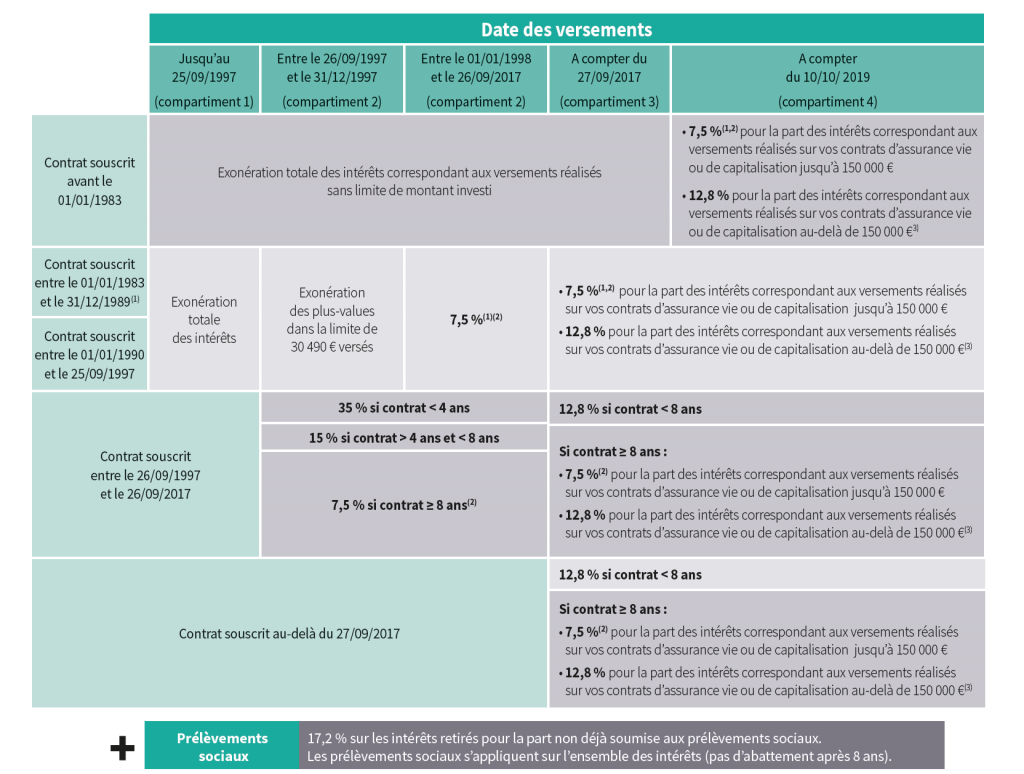

Une image valant mille mots, voici un tableau récapitulatif des éléments fiscaux et successoraux de l’Assurance Vie :

Des millions de Français utilisent l’Assurance Vie comme support d’épargne et d’investissement.

Si vous disposez d’une assurance vie et que vous souhaitez la faire évaluer à travers un audit gratuit (frais cachés, performance, garanties du contrat), vous pouvez demander à être rappelé et prendre rendez-vous avec Bastien Puccini

Bien que les placements en fonds euros soient sécurisés et garantissent le montant investi, les contrats d’assurance-vie investis en unités de compte sont exposés aux fluctuations des marchés financiers et peuvent donc subir une perte de valeur. Afin de pallier ce risque, les compagnies d’assurance ont développé une protection nommée garantie plancher.

La garantie plancher simple

Cette protection assure qu’en cas de décès de l’investisseur, les ayants droit recevront une somme correspondant à minima aux montants investis par l’assuré, après soustraction de tout retrait ou avance qui aurait pu être effectué. En d’autres termes, cela correspond à une garantie en capital sur le contrat. Si le contrat est en plus-value, le bénéficiaire perçoit le montant du contrat majoré des plus-values. A l’inverse, si le contrat est en moins-value, le bénéficiaire perçoit au moins le montant des sommes investies.

Illustrons avec un exemple : un investisseur a effectué des apports totalisant 100 000 euros. Trois situations peuvent survenir à son décès :

La garantie plancher est donc un atout de taille qui permet de protéger significativement les bénéficiaires d’un investisseur en cas de décès de ce dernier.

Afin de faire le point sur votre assurance vie, prenez rendez-vous ici avec Bastien Puccini

Vos investissements sont versés à une compagnie d’assurance, qui place ensuite l’argent sur différents fonds. Comme nous l’avons vu précédemment, il s’agit de Fonds Euros ou d’Unités de Compte.

Si vous avez choisi judicieusement vos placements (avec l’aide de votre conseiller financier), à long terme, la valeur des parts que vous détenez dans les fonds est susceptible d’augmenter, donc mécaniquement la valeur de votre contrat d’assurance vie aussi

Cependant, vous devez être pleinement conscient et à l’aise avec le niveau de risque que vous prenez, car les investissements en Unités de Compte ne sont pas garantis, bien qu’ils offrent une meilleure rentabilité à long terme.

Une stratégie qui s’avère tout particulièrement pertinente dans le cas d’une Assurance Vie est la stratégie du DCA (Dollar Cost Averaging)

En conclusion, l’assurance vie est bien plus qu’un simple produit financier ; c’est un partenaire pour la vie. Elle offre une protection inestimable pour vos proches, une opportunité de croissance financière et une tranquillité d’esprit inégalée. Que vous recherchiez une sécurité financière pour votre famille, une planification de la retraite ou la création d’un héritage durable, l’assurance vie offre des solutions adaptées à vos besoins. Investissez dès aujourd’hui dans votre avenir financier et laissez l’assurance vie être votre alliée pour la construction d’une vie pleine de sécurité et de prospérité pour vous et vos proches.

Afin d’étudier votre assurance vie ensemble, prenez rendez-vous avec Bastien Puccini

Qu’est-ce que la structure chaebol ? La structure chaebol est un système de conglomérat d’entreprises qui a vu le jour en Corée du Sud dans les années 1960 et qui

Instacart a annoncé aujourd’hui l’acquisition de Caper AI, une startup développant des technologies pour automatiser les expériences de caisse en brique et en mortier, pour environ 350 millions de dollars

Le marché des NFT a changé en 2021 et 2022. Comprenez le marché avant d’en acheter.

Guide offert 🎁

Suivez nous

Mettez en place votre stratégie d’investissement pour faire face à l’inflation.

Fichier .pdf à télécharger gratuitement

* Champ requis

Opportunités, analyses, guides, tout le contenu pour booster et maitriser vos finances personnelles

* champ requis

Fichier .pdf à télécharger gratuitement

* Champ requis